О перспективных биржевых фондах

Инвестиционные портфели могут составляться по-разному. Число вариантов при этом практически безгранично, поскольку портфель даже из двух фондов теоретически может иметь бесконечно разное соотношение долей. Кроме того, есть несколько общих концепций составления портфелей: например, ориентированных на пассивный доход (т.е. на фонды ETF с наибольшими дивидендными и купонными выплатами), на рост в рамках общей экономики с повышенной долей акций, со ставкой на рост развивающихся рынков и пр.

Если кратко, то в рамках этой концепции ядром служит либо стандартный инвестиционный портфель, либо даже один диверсифицированный фонд мировых активов – тогда как сателлитом является портфель из отраслевых фондов или же отдельных акций, которые инвестор или даже консультант может считать на выбранном инвестиционном горизонте перспективными (т.е. с ожидаемой доходностью выше доходности ядра). Ядро в рамках такой концепции обычно составляет ∼80% капитала, на сателлиты соответственно отводится 20%.

Проблемой концепции является в том числе то, что в ранг “перспективных” фонды обычно попадают уже тогда, когда их доходность достаточно долгое время была выше рыночной – и имеется тенденция как минимум к коррекции, а то и к периоду стагнации, который может затянуться довольно надолго. Например, очень высокую доходность много лет подряд показывали фонды биотехнологий. В статье ниже я затрону три примера отдельных направлений и возникающих рисков, чтобы у инвестора сложилось более полное представление о концепции сателлитов и ядер.

Инвестиции в роскошь?

Уоррен Баффет в своих выступлениях неоднократно сравнивал уровень жизни американцев и биржевых котировок в начале своей инвестиционной деятельности и на момент своей речи. Владелец одного из самых успешных мировых хедж-фондов уверен: будущее поколение американцев будет жить лучше сегодняшнего – причем не исключено, что в разы лучше, как в разы лучше живут сегодня граждане США по сравнению с 1950 годом.

С другой стороны, Джим Роджерс постоянно предрекает Америке крах и кажется, даже предпочитает жить в Сингапуре, дабы не оказаться под обломками глобального кризиса, “более страшного, чем все предыдущие”. Азия в его представлении должна стать будущим мировым лидером. Поэтому единого отношения к эффективности фондов, прославляющих богатство и прогресс, нет и видимо быть не может. Но тем не менее фонды элитных брендов могут подойти для тех, кто больше разделяет оптимизм Баффета, чем пессимизм Роджерса.

Вообще предметы роскоши очень разнообразны. Начинаются они, вероятно, с дорогих часов и сумок известных мировых брендов (их стоимость может составлять десятки тысяч долларов, а годовой выпуск не превышать 250 штук – например, таковы сумки Birkin от Hermes), а заканчивается список шикарными яхтами, самолетами и пятизвездочными казино с отелями. Для инвестора интереснее всего то, что немало таких предметов/сервисов сильно дорожает из года в год – за исключением кризисных периодов экономики. А если дорожает продукт, значит рано или поздно должны вырасти и акции производящей его компании.

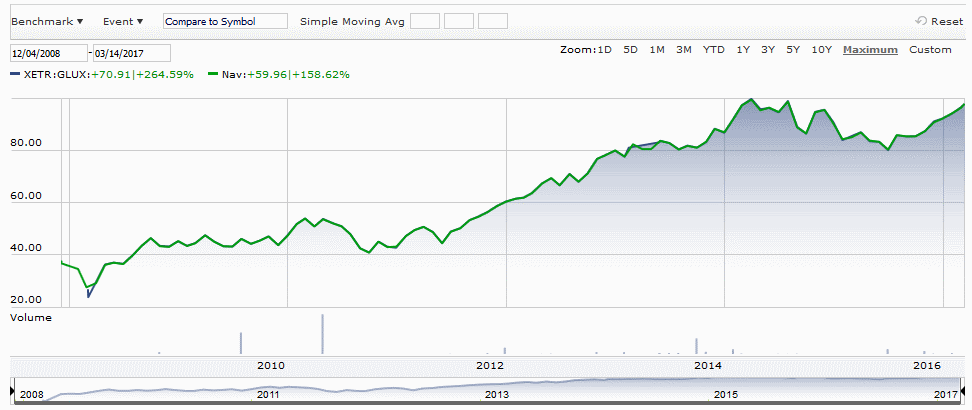

По этой концепции в августе 2011 года был создан индекс S&P Global Luxury Index, призванный отслеживать котировки около 80 топовых брендов. На сегодня есть два ETF, которые отслеживают доходность самого S&P Global Luxury – более ликвидным и долгоживущим из двух можно считать фонд Amundi ETF S&P Global Luxury UCITS ETF EUR (GLUX), торгующийся на нескольких биржах:

Выше приведен вариант на Франкфуртской бирже с котировками в евро. Комиссия за управление 0.25% годовых, капитализация около 18 млн. долларов (что, конечно, мало). Видно, что за последние восемь с половиной лет по сумме чистых активов (NAV) фонд вырос почти в 2.6 раза, т.е. выдал ∼12% годовых в среднегеометрическом исчислении. Очень хорошая доходность за такой срок, однако достигнута она на фоне бурного роста американского рынка, выросшем примерно до этих же показателей (но в долларах). Поскольку индекс создан в конце 2008 года (т.е. когда кризис шел уже несколько месяцев), то полностью оценить просадку не представляется возможным – однако вполне можно ожидать, что брендовые элитные компании будут более уязвимы к нему, чем стандартные крупные бренды вроде Макдональдс.

Товары класса люкс, кроме потенциально резкой реакции на кризис, весьма специфичны и подвержены капризам моды – поэтому инвестиции в них сопряжены с повышенным риском, а компании более, чем в другой области, обязаны следить за качеством своих товаров и вести правильный маркетинг. К примеру, переизбыток товара уничтожает его эксклюзивность, а любой небольшой брак (вкупе с усилиями брендовых конкурентов) может привести к заметным убыткам и просадке акций компании. Скажем, у сумок Birkin уже имелась проблема с партией кожи, отчего сумки этой партии пахли довольно странно.

Робототехника?

Хотя золотое время ожиданий от робототехники осталось в прошлом, сама индустрия никуда не делась. У нас по-прежнему нет полностью автономных машин и даже для машиниста в метро по-прежнему нужен человек – но, например, робот-пылесос стал достаточно обыденной вещью на Западе. Основные надежды на роботов сегодня переместились в нано-сферу, где с их помощью предполагается отбирать и конструировать отдельные молекулы, что в свою очередь можно использовать для эффективного лечения заболеваний. Не обойдено вниманием и военное направление боевых роботов и беспилотных летательных аппаратов. Так что хотя сегодня уже немногие мечтают, чтобы за них по песне из известного фильма вкалывали роботы, робототехника как в старом, так и в измененном виде по-прежнему может быть средством для достижения будущего прогресса.

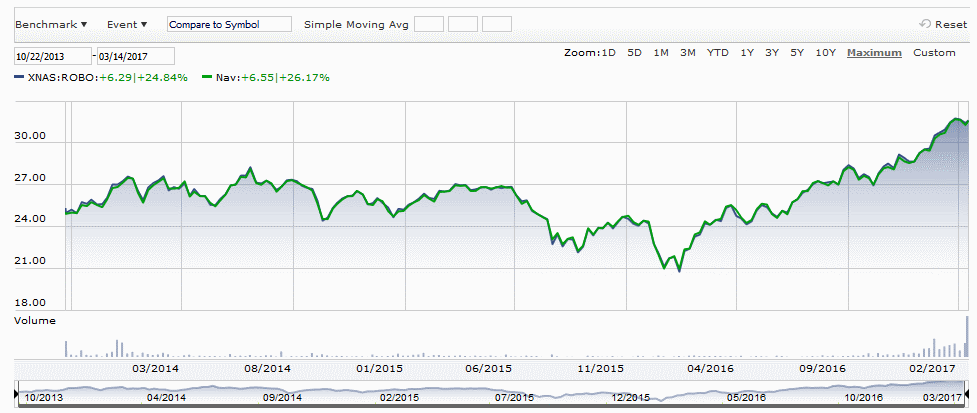

Для отслеживания доходности компаний, занимающихся этим направлением, был создан биржевой фонд Robo Global™ Robotics and Automation Index ETF с тиккером ROBO. В фонд входит около 80 акций таких технологически развитых стран, как США и Японии (70%) и ряда других стран, где наибольшую долю составляет известный своей электроникой Тайвань (7%). Фонд котируется в долларах, имеет капитализацию почти в 350 миллионов $ (ложка дегтя в относительно высокой комиссии за управление в 0.95% при дивидендах последнего года около нуля) и на сегодня его цена составляет более чем доступные 30 долларов за акцию:

История этого индекса заметно короче, а средняя геометрическая доходность скромнее – около 7% годовых; при этом весь рост относительно момента запуска индекса пришелся на последний год (весна 2016 – весна 2017). Напоследок можно добавить про интересную особенность робототехники – на нее создан биржевой фонд, хотя индекс в данной отрасли (который обычно отслеживают фонды) отсутствует.

Солнечная энергия?

Но лучше всего о рисках потенциально высокодоходных фондах расскажет фонд, призванный инвестировать в альтернативные источники энергии. О парниковом эффекте молекул углекислого газа, выделяющегося при сжигании угля, нефти и природного газа, а также о невозможности эффективной переработки ядерного топлива, которое просто закатывается в стекло и захоранивается, знает почти каждый школьник. Как и о движении зеленых, активно продвигающих идею замены тепловых и атомных электростанций возобновляемыми источниками энергиями – водой, ветром, солнцем.

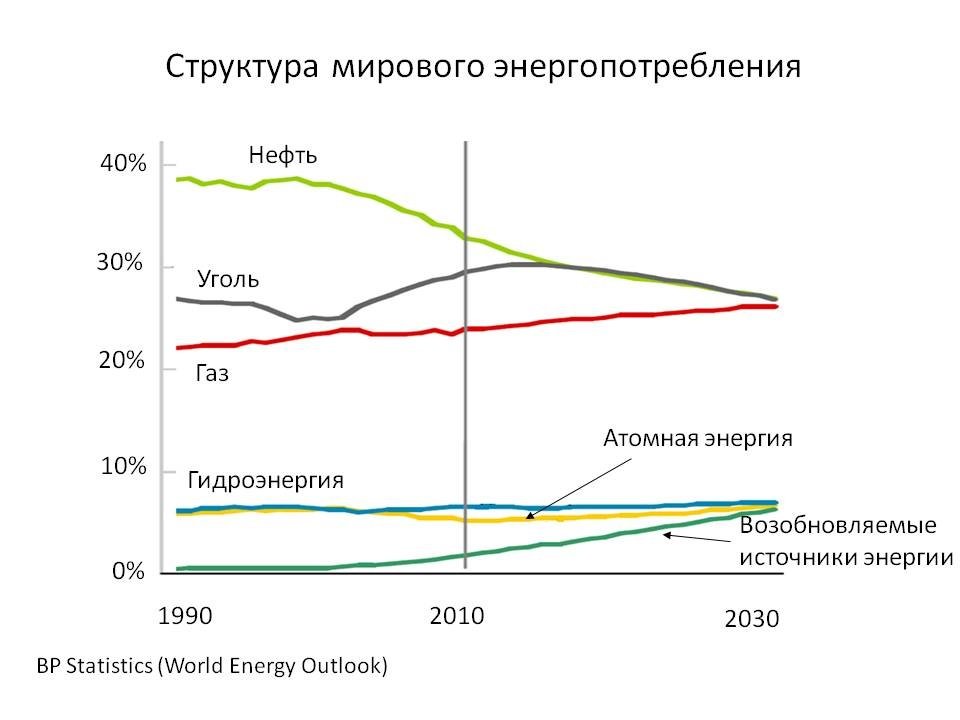

Выглядит все красиво – более того, в той же Германии действительно идет закрытие электростанций, а проезжающие по стране могут видеть множество огромных ветряков и солнечные батареи на крышах домов. Однако правда в том, что эти источники в большинстве стран составляют только несколько процентов от деятельности ТЭС и АЭС:

В среднем же в мире на возобновляемую энергию приходится не более 8%, включая гидроресурсы. Ветра в Германии не ураганные, а лето хоть и довольно солнечное, но все-таки энергией даже на несколько месяцев запастись сложно. Так что закрытие АЭС не означает полный отказ от атомной энергии – ее доля возмещается АЭС из-за границы, в результате чего растут тарифы на электроэнергию. А это уже совсем не радует население, которое вовсе не против экологии, но как правило не за счет собственного кармана.

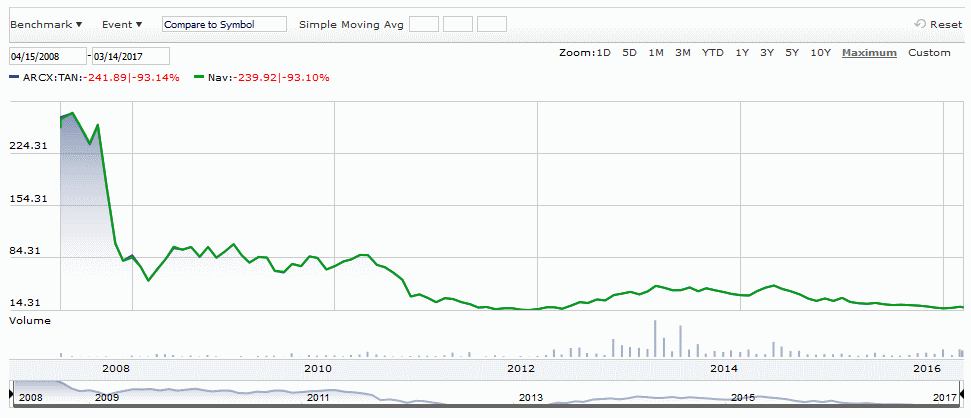

Эта прелюдия может (хотя бы частично) объяснить поведение фонда Guggenheim Solar ETF (TAN), предназначенного для инвестиций в ряд компаний, эксплуатирующих идею солнечных батарей:

Итого, включающий около 25 компаний средней и малой капитализации фонд с приличным объемом 800 млн. $ (на сегодня) за почти 9 лет потерял более 93% стоимости! Сам по себе этот факт уже должен быть показателем рискованности инвестиций, особенно без понимания того, как именно их осуществлять. К концу 2008 года фонд просел примерно в три раза, что могло стать сигналом к его покупке – однако после двухлетнего флета падение продолжилось. Покупка на очередном минимуме в начале 2012 года за пять лет не дала бы ничего, хотя просадка относительно котировок с начала действия фонда составляла тогда около 95%!

Именно поэтому я не сторонник угадывать момент входа по просадке, даже если она достигает очень больших значений относительно исторических показателей фонда. Другой похожий пример в виде греческих акций я приводил в этой статье. Не то, чтобы идея купить сильно просевший фонд плоха сама по себе – просто не стоит рассматривать ее как панацею для получения высокой доходности, особенно в короткие сроки. Промежуточный вывод: фонд солнечной энергии хорошо показывает, насколько просадка портфеля сателлитов даже на длинном горизонте может отстать от средней рыночной доходности.

Энергия ветра, кстати, показала себя ненамного лучше. Фонд First Trust ISE Global Wind Energy ETF (FAN), созданный примерно в то же время, что и TAN, на сегодня имеет доходность -60%. Общий фонд глобальной энергетики Market Vectors Global Alternative Energy ETF (GEX) с 2007 года (т.е. за 10 лет) обнаруживает просадку в 55%. Однако и у ядерной энергии под давлением общественности дела не лучше: Market Vectors Nuclear Energy (NLR) почти за 10 лет показал ровно те же -55%.

Из этих данных следующее десятилетие с высокой вероятностью должно принести альтернативной энергии лучшие результаты. Тем не менее без технологических улучшений, которые позволят увеличить долю альтернативных источников по сравнению с традиционными энергоресурсами, сильный рост не выглядит очевидным, поскольку должен иметь причину. Посмотрим, где окажется альтернативная энергия еще через 10 лет.

Выводы

Выше были рассмотрены три типа “перспективных” фондов. Результаты первого оказались немного лучше среднего рынка (условно 10% годовых), второго – немного хуже, но сравнимы с ним, третьего – гораздо хуже: вместо хотя бы нулевой доходности произошла почти полная потеря капитала. Этот пример показывает, что вряд ли стоит искать варианты внутри одного направления, если можно выбрать глобальный фонд – в нашем случае глобальный фонд альтернативной энергетики просел меньше, чем солнечной или ветряной энергии.

Другой вывод состоит в ограничении доли каждого направления – не стоит давать любому из них более 5%. Очень маленький процент приведет к большому числу фондов и сложностям при ребалансировке (требуя, кстати, более весомый капитал), тогда как 10% позволит включить в сателлиты лишь два фонда. Пользоваться ли такой стратегией вообще – решать вам.

Рынок акций через Газпромбанк — это удобная и безопасная возможность для инвесторов, желающих получить доход от фондовых рынков. Банк предоставляет доступ к широкому спектру инструментов для торговли акциями, а также предлагает услуги профессиональных консультантов и управляющих, которые помогут вам создать эффективный инвестиционный портфель. Газпромбанк также обеспечивает своим клиентам доступ к аналитике, что помогает принимать обоснованные решения при выборе акций для инвестирования.

Газпромбанк предоставляет своим клиентам доступ к российским и международным рынкам акций, что позволяет им инвестировать в акции крупных компаний, а также использовать различные стратегии для получения прибыли. Рынок акций — это один из самых популярных и ликвидных инструментов для инвестирования, и Газпромбанк предлагает множество решений для этого типа вложений.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.