Сделки РЕПО (с ударением на последний слог, анг. repurchase agreement) получают все большую популярность на российском рынке. Участниками операций являются коммерческие банки, финансовые организации, ЦБ РФ и частные инвесторы. Цель этой статьи – дать общее понимание, что такое сделка РЕПО, не погружаясь в детальные подробности проведения операций.

Договор РЕПО

Договор РЕПО — это известный инвестиционный инструмент для работы на фондовом рынке. Он представляет собой двухстороннее соглашение передачи ценных бумаг с обязательством их дальнейшего выкупа продавцом через определенный период времени по заранее оговоренной цене.

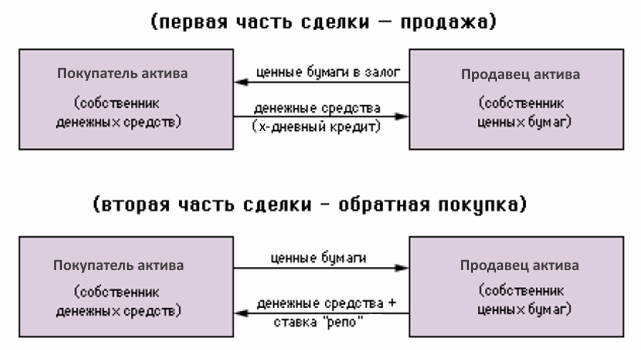

Проще говоря, сделка РЕПО состоит из двух частей: на первом этапе инвестор получает актив, одалживая денежные средства, а на втором продавец выкупает свое имущество обратно на условиях, определенных при заключении первоначальной сделки. Т.е. отдает деньги с процентами. Чаще всего такая сделка применяется в краткосрочном периоде, ее длительность обычно колеблется от нескольких часов до месяцев.

Совсем просто: РЕПО это кредитование под залог ценных бумаг с обязательством обратного выкупа

Интересно, что сделки РЕПО длительностью не более недели составляют примерно такой же процент, как все остальные сделки, вместе взятые – эта модель краткосрочного кредитования частично напоминает ломбарды, где кредит также выдается на основании залога, а дающий залог может (но не обязан, как в РЕПО) в течение определенного срока выкупить вещь обратно.

При этом выгода ломбарда состоит в возможности получить вещь в собственность по низкой цене, тогда как РЕПО предполагает возврат актива к прежнему владельцу. Как правило сделки РЕПО срочные, однако примерно пятая часть из них приходится на договоры с открытой датой исполнения. Договор РЕПО может заключаться между:

- юридическими лицами

- юридическим и физическим лицом

Юридически возможна сделка РЕПО с недвижимостью, автотранспортом и любым прочим имуществом – однако на практике в роли залога чаще всего выступают ценные бумаги. Одна из причин этого в том, что оценка их стоимости, в отличие от материальных объектов, не усложняется такими понятиями, как степень износа, срок эксплуатации и т.д. К тому же изменение право собственности на акции или облигации фактически меняется кликом мыши (покупка или продажа), тогда как с реальным имуществом дело обычно обстоит заметно сложнее.

Сделки по российским акциям или облигациям в случае юридических лиц как правило начинаются от 1 млн. рублей, для еврооблигаций – от 50 000 долларов или евро. Чтобы лучше понять механизм договора РЕПО, рассмотрим, что представляет собой такая сделка на конкретном примере.

Компания 1 (покупатель актива) заключает с Компанией 2 (продавец актива) сделку РЕПО. По ее условиям, покупатель получает 20% акций продавца, выплачивая 1 млн. рублей. Следовательно, Компания 2 теперь имеет 1 млн. рублей. По договору Компания 2 обязуется выкупить свои акции через 6 месяцев за 1 120 тысяч рублей. Разница между суммой покупки и обратной продажи составляет 120 тысяч руб.

Данная сумма является прибылью Компании 1 и платой за пользование денежными средствами в течение полугода Компанией 2. Рассчитаем величину годовой процентной ставки: (120 000 / 1 000 000)/(183 дня / 365 дней) × 100% = 23,9%

Из примера понятно, что по сути сделка РЕПО это определенный вид кредитования. Однако с юридической точки зрения, РЕПО не заем, а именно купля-продажа. Организация в ее результате получает определенную сумму денег на кратковременный период под залог своих активов, а кредитор (покупатель актива) – прибыль в виде разницы между выкупной и исходной ценой. Такая сделка выгодна обеим сторонам.

Конечно, компания-владелец активов может просто продать их на бирже, а затем выкупить обратно. Но ведь актив за это время может сильно измениться в цене, т.е. подключается рыночный риск. Цена облигаций более предсказуема, однако и на нее влияет ряд обстоятельств, в том числе возможное изменение ключевой ставки. В результате операция обратного выкупа в зависимости от ситуации на рынке может быть более выгодна той или другой стороне – риски сделок РЕПО будут рассмотрены ниже.

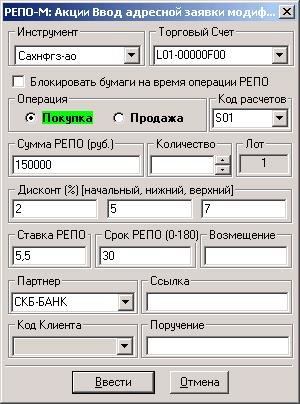

Помимо разделения по видам активов и срокам сделки, РЕПО бывает биржевым и внебиржевым. В первом случае посредником при проведении сделки является биржа. В случае внебиржевого РЕПО сделка может происходить непосредственно между банками, брокерскими и инвестиционными компаниями, а также их клиентами. Как и в случае фьючерсов, бывают поставочные и беспоставочные РЕПО. Пример заявки на покупку РЕПО из торгового терминала:

Начальное значение дисконта определяется из условий заявки. Дисконт показывает, насколько меньшая сумма будет получена под залог актива по сравнению с его текущей рыночной ценой. Верхнее и нижнее значения дисконта здесь служит для регулировки обязательств: каким образом?

Допустим, речь идет об акциях, которые после сделки РЕПО начинают заметно расти. Значит, продавец актива (собственник бумаг) мог бы в данный момент получить за него больше наличности – так что он требует компенсацию деньгами или акциями. При падении акций убыток у покупателя актива (кредитора), который в текущих условиях платил бы меньшую цену. И в этом случае компенсацию требует он. При невыполнении обязательств любой стороной сделка закрывается. Ставка РЕПО обозначает процентную ставку за пользование ресурсами, в % годовых.

В России биржевые сделки РЕПО заключаются на Московской бирже. Объем операций постоянно растет – их доля в общем объеме биржевых сделок с ценными бумагами достигает 60%. По опубликованным данным биржи, объем договоров РЕПО за апрель 2017 г. достиг исторического максимума и составил около 4,3 трлн рублей.

При договорах РЕПО наиболее популярны следующие виды активов:

- акции — оборот составил 1,56 трлн за апрель;

- корпоративные облигации — 1,94 трлн за тот же период;

- государственные ОФЗ (облигации субъектов РФ) — 0,79 трлн за апрель

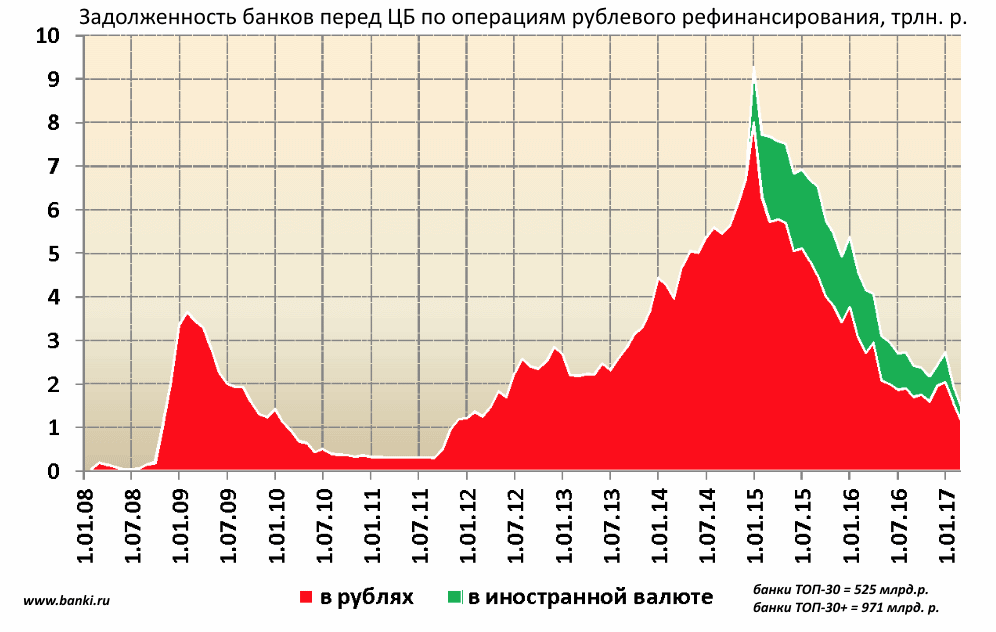

Сделки РЕПО активно используются и в операциях между российскими банками и Центральным банком. Посмотрим на картинку ниже:

Хорошо видно, что пики задолженностей банков (вливание в них средств ЦБ) приходятся на начало 2009 и 2015 года. Первый период соответствует мировому кризису, когда российский рынок рухнул на 80%, второй – девальвации рубля.

Причем более серьезную панику вызвал именно второй кризис, когда люди бросились снимать деньги с депозитных счетов – что привело к дефициту ликвидности и вынудило банки ввести очень привлекательные ставки вплоть до 20% годовых. После обоих кризисов ситуация довольно быстро приходила в норму, что отражалось на падении задолженности банков перед ЦБ.

Преимущества сделок РЕПО

-

Более низкий процент за право пользоваться денежными средствами, по сравнению с обычным кредитованием

- Фиксированный срок действия сделки. По согласованию сторонами, обратный выкуп активов может быть проведен хоть на следующий день после заключения договора РЕПО

- Инвестор получает ценные бумаги не под залог, что предполагает обычное кредитование, а в собственность. При неисполнении продавцом своих обязательств, он вправе распоряжаться активами по своему усмотрению

- Заемщику, то есть продавцу ценных бумаг, не требуется собирать множество финансовых документов, подтверждать свою платежеспособность. Необходимо лишь заключение одного договора

-

Результаты сделок РЕПО попадают под особый порядок налогообложения (не платится НДС)

Риски инвестора при операциях РЕПО

Сделки РЕПО популярны среди инвесторов, так как считаются достаточно надежными и защищенными обеспечением в виде ценных бумаг. Однако не стоит забывать и о рисках. Можно выделить следующие виды рисков:

-

кредитный

-

валютный

-

процентный

-

рыночный

Инвестор может понести потери в случае, когда вторая сторона отказывается выполнять принятые на себя обязательства по выкупу своих активов.

Компании 1 и 2 заключили договор РЕПО. По нему покупатель получает пакет акций за 170 000 рублей на 1 год. Рыночная стоимость активов на момент совершения сделки составляет 200 000 рублей. Продавец обязуется выкупить свои акции за 185 000 рублей. Однако в связи с падением котировок на рынке, заемщик отказывается выполнять обязательства по выкупу активов. Они остаются в собственности инвестора. Спустя год их рыночная цена составляет 120 000 рублей. А значит, убыток кредитора будет равен 50 000 рублей.

Построение пирамиды РЕПО

Некоторые инвесторы для получения дохода используют стратегию «построение пирамиды РЕПО». Как это происходит?

- Заключается первая сделка: игрок на рынке РЕПО закладывает свои ценные бумаги

- Заключается вторая сделка: на полученные средства приобретаются новые ценные бумаги

- Заключается третья сделка: эти бумаги закладываются, на полученные средства вновь приобретаются активы и т.д.

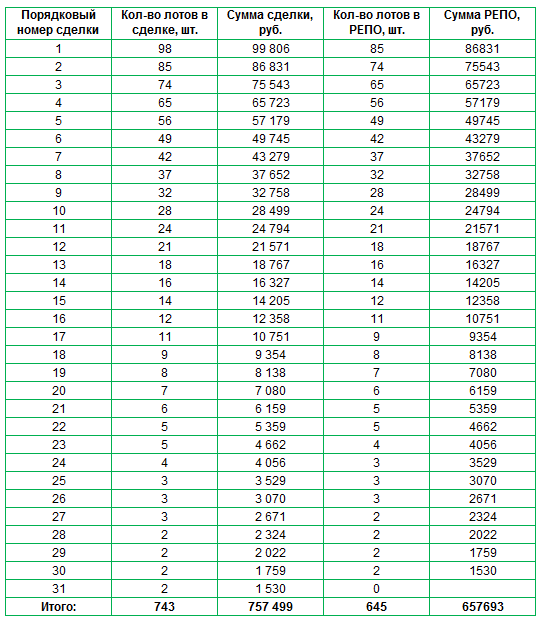

Суть пирамиды РЕПО заключается в следующем: имея первоначальный капитал на покупку одного портфеля ценных бумаг, игрок рынка, заключая сделки РЕПО за счет заемных средств, становится обладателем обширного пакета акций или облигаций. Подобные пирамиды могут состоять из множества ступеней, наращивая заимствованную сумму в несколько раз (возможно нарастить кредит со 100 000 до примерно 750 000 рублей) – вплоть до момента, когда получаемый кредит будет равен минимальной сумме сделки.

Как видно, на каждом этапе сумма денежных средств на покупку ценных бумаг будет ниже предыдущей. Главная задача игрока при построении пирамиды РЕПО состоит в получении займа под меньший процент, чем купонный доход от ценных бумаг (купонный доход обычно перечисляется продавцу облигаций). Скажем, ставка по сделке РЕПО 5.5%, а купонная доходность облигаций 6%. Тогда пирамида будет приносить доход продавцу облигаций, однако их цена может сильно упасть…

В 2015 г финансовая группа «Открытие» благодаря построению пирамиды РЕПО стала обладательницей 74% выпуска еврооблигаций «Россия 2030». Холдинг скупал ценные бумаги на фондовом рынке, затем заключал по ним сделку РЕПО с Центральным Банком РФ с дисконтом 2%. На полученные средства совершал дальнейшее приобретение еврооблигаций. Операции проводились, пока в свободном доступе не осталось ценных бумаг «Россия 2030». Холдинг получил хорошую прибыль на разнице ставок.

Однако стоит понимать, что чем больше ступеней содержит «пирамида», тем большему риску она подвергается. Любые, даже незначительные колебания котировок могут в этом случае привести к финансовым потерям:

ОФБУ «Кутузов» под управлением Юниаструм-банка получал ощутимый доход за счет заключения сделок РЕПО и построения пирамиды. Основную часть портфеля составляли корпоративные облигации и государственные ценные бумаги. «Кутузов» относился к фондам с низким риском. За счет эффекта «финансового рычага» за 2006 год доходность фонда составила 24%. В 2008 г. с наступлением кризиса ликвидность российских ценных бумаг снизилась, котировки резко упали. Инвесторы фонда «Кутузов» лишились почти 90% вложенных средств. Активы фонда упали с 1,66 млрд. до 507 млн за 1 день.

Еще одна ситуация, в которой серьезно пострадал один банк:

Осенью 2012 года сделки РЕПО, заключённые банком «Ренессанс Капитал», достигали величины в два миллиарда долларов США. Однако в октябре акции нескольких крупных клиентов, на которых в сумме приходилось ¾ объёма сделок, упали на 5,5-6%. Возникла ситуация, именуемая маржин-коллом, когда контрагенту требуется увеличить обеспечение по кредиту, иначе он будет вынужден отказаться от выкупа своих обесценившихся акций и допустить их продажу по невысоким и убыточным рыночным ценам. В результате этого величина совокупных потерь банка превысила 200 млн. долларов.

Сделки РЕПО и риск брокера

Инвестор успешно торгует на рынке, наращивает портфель и получает прибыль на сделках РЕПО. Внезапно у брокера, с которым проходила работа, отзывают лицензию. Как быть и что будет с вложенными средствами клиентов? Такая ситуация произошла в конце 2016 года с ИК «Элтра». В ходе проверки по подозрениям в совершении манипуляций с акциями поставщика канцтоваров «Живой офис» компания была лишена лицензии на осуществление дилерской и брокерской деятельности.

В теории депозиты инвесторов защищены, так как средства клиентов и самого брокера должны находиться на разных счетах. Но на практике это не всегда так. По правилам, в течение трех дней брокер оповещает своих клиентов об отзыве лицензии и прекращает любые операции на рынке. Что делать инвестору? Нужно успеть перевести свои средства со счетов брокера на свой банковский счет, а акции в депозитарий другого брокера.

Инвесторы, работавшие с ИК «Элтра», понесли убытки (около 38 млн. рублей) из-за отзыва лицензии. Они не получили ожидаемый доход по открытым сделкам ввиду приостановления деятельности. Для закрытия сделок РЕПО компания вела переговоры с заемщиками. Большинство компаний пошли навстречу «Элтре», вывели часть средств из оборота и закрыли сделки. Это весьма наглядный пример того, что сделки РЕПО в России чреваты дополнительными рисками – ИК “Элтра” был хотя и небольшой, но старой компанией, находившейся на рынке с начала 90-х годов.

Заключение

Брокеры нередко советуют своим клиентам использование договоров РЕПО как возможность получить дополнительные несколько процентов дохода “практически без риска”. Практика показывает, что пирамиды РЕПО способны работать месяцы и даже годы. Стабильная прибыль при этом успокаивает и ведет к потере бдительности – между тем примеры выше наглядно показывают, что стратегии, основанные на РЕПО, уже приводили к очень крупным убыткам известных финансовых организаций и их инвесторов.

К дополнительным рискам РЕПО относится возможность кредитования компанией своих филиалов (фактически через них могут выкачиваться деньги вкладчиков), что приводит к манипуляциям с нормативами отчетности и потерям – как это было в 2008 году в случае «Связь-банка» с убытком около 30 млрд. рублей. Я советую избегать подобных стратегий, несмотря на их потенциальную привлекательность.

Рынок акций через Газпромбанк — это удобная и безопасная возможность для инвесторов, желающих получить доход от фондовых рынков. Банк предоставляет доступ к широкому спектру инструментов для торговли акциями, а также предлагает услуги профессиональных консультантов и управляющих, которые помогут вам создать эффективный инвестиционный портфель. Газпромбанк также обеспечивает своим клиентам доступ к аналитике, что помогает принимать обоснованные решения при выборе акций для инвестирования.

Газпромбанк предоставляет своим клиентам доступ к российским и международным рынкам акций, что позволяет им инвестировать в акции крупных компаний, а также использовать различные стратегии для получения прибыли. Рынок акций — это один из самых популярных и ликвидных инструментов для инвестирования, и Газпромбанк предлагает множество решений для этого типа вложений.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.